阿聯(lián)酋企業(yè)稅,又稱企業(yè)所得稅或企業(yè)利潤稅,是一種直接對(duì)企業(yè)和組織凈收入征收的稅收種類。通過實(shí)施這一稅收制度,阿聯(lián)酋正式進(jìn)入全球眾多已建立企業(yè)稅收框架的國家行列。

圖片來源:攝圖網(wǎng)

2022年12月9日,阿聯(lián)酋財(cái)政部正式頒布了首部《企業(yè)所得稅法》,為引入和實(shí)施聯(lián)邦企業(yè)稅建立了堅(jiān)實(shí)的法律基礎(chǔ),該法于2023年6月1日生效。

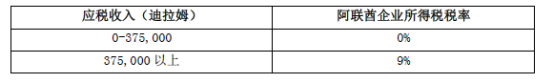

阿聯(lián)酋的企業(yè)所得稅報(bào)稅分別為0%和9%兩種稅率。

阿聯(lián)酋將對(duì)應(yīng)稅收入超過375.000迪拉姆的企業(yè)征收9%的企業(yè)所得稅,但滿足相應(yīng)稅收豁免條件的企業(yè)除外。對(duì)于應(yīng)稅收入低于這一數(shù)額的企業(yè),則繼續(xù)享受0%稅率的稅收優(yōu)惠。

前不久,阿聯(lián)酋聯(lián)邦稅務(wù)局通過2024年第3號(hào)令發(fā)布了關(guān)于阿聯(lián)酋企業(yè)所得稅納稅人的稅務(wù)登記時(shí)限要求。根據(jù)阿聯(lián)酋所得稅法第51條之規(guī)定,納稅人應(yīng)在稅務(wù)局規(guī)定的時(shí)限內(nèi)完成所得稅登記并獲得所得稅稅務(wù)登記號(hào)(該決定自2024年3月1日起生效)。

哪些人士需要辦理企業(yè)稅登記?

在阿聯(lián)酋,納稅人可劃分為居民納稅人和在當(dāng)?shù)負(fù)碛谐TO(shè)機(jī)構(gòu)或經(jīng)濟(jì)關(guān)系的非居民納稅人。他們首先需要進(jìn)行稅務(wù)注冊(cè),并獲得企業(yè)稅務(wù)登記號(hào)。

居民納稅人:

(1)在阿聯(lián)酋內(nèi)陸及自由區(qū)注冊(cè)的法律實(shí)體;

(2)實(shí)際控制人及日常管理在阿聯(lián)酋的非阿聯(lián)酋注冊(cè)的法律實(shí)體;

(3)在阿聯(lián)酋從事商業(yè)活動(dòng)的自然人。

阿聯(lián)酋對(duì)居民納稅人在全球獲得的收入都要征稅。

根據(jù)貿(mào)易許可證簽發(fā)月份,居民納稅人必須在相應(yīng)的截止日期前進(jìn)行稅務(wù)登記,這與許可證的簽發(fā)年份無關(guān)。

提交稅務(wù)登記申請(qǐng)的截止日期如下:

對(duì)于持有多種許可證的公司,如擁有多元化業(yè)務(wù)的大型集團(tuán),其稅務(wù)登記的截止日期將以最早簽發(fā)的許可證日期為基準(zhǔn)。

非居民納稅人包括:

1、在阿聯(lián)酋境內(nèi)構(gòu)成常設(shè)機(jī)構(gòu)的境外企業(yè)(在阿聯(lián)酋境外其他國家注冊(cè)成立的企業(yè));

2、未構(gòu)成常設(shè)機(jī)構(gòu)但有來自阿聯(lián)酋的收入的境外企業(yè);

3、與阿聯(lián)酋存在經(jīng)濟(jì)聯(lián)系而產(chǎn)生來自阿聯(lián)酋收入的境外企業(yè)或自然人。

在阿聯(lián)酋境內(nèi)構(gòu)成常設(shè)機(jī)構(gòu)或未構(gòu)成常設(shè)機(jī)構(gòu)但有來自阿聯(lián)酋的收入的非居民企業(yè),僅對(duì)其來源于阿聯(lián)酋的收入予以課稅。與阿聯(lián)酋產(chǎn)生經(jīng)濟(jì)聯(lián)系的非居民企業(yè),僅對(duì)該經(jīng)濟(jì)聯(lián)系產(chǎn)生的收入予以課稅。

提交稅務(wù)登記申請(qǐng)的截止日期如下:

所有符合條件的納稅人必須在規(guī)定時(shí)間內(nèi)提交企業(yè)稅務(wù)登記申請(qǐng)。若未能在指定期限內(nèi)提交,將被處以10.000迪拉姆的行政處罰。

對(duì)于阿聯(lián)酋公司來說,確保遵守所有法律和監(jiān)管要求,包括稅務(wù)義務(wù),至關(guān)重要。為避免可能的罰款或處罰,務(wù)必及時(shí)完成此流程。

卓信企業(yè)提供國內(nèi)外公司注冊(cè)、銀行開戶、年審報(bào)稅、代理記賬、商標(biāo)注冊(cè)、ODI境外投資備案等代理代辦服務(wù),如果您有這方面業(yè)務(wù)辦理需求歡迎隨時(shí)咨詢我司在線客服!