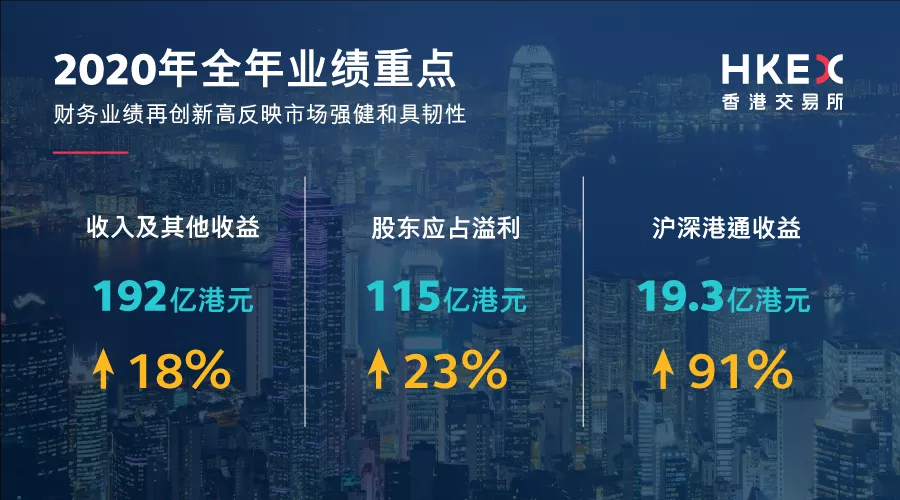

近期,香港交易所公布2020年全年業(yè)績,數(shù)據(jù)顯示,香港交易所2020年收入及其他收益總額達192億港元,較2019年上升18%,而股東應占溢利亦增加23%至115.05億港元,收入及其他收益和溢利連續(xù)第三年創(chuàng)新高。

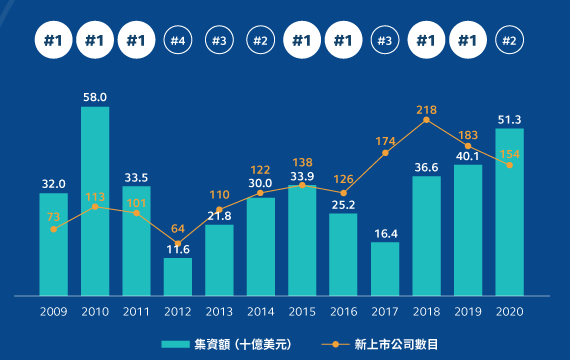

2020年盡管環(huán)球市場波動異常,但是港交所的一級市場仍領先全球IPO集資榜,共有154家公司在香港交易所上市,2020年首次公開招股集資額位列全球第二,集資金額達3,975億港元,是2010年以來最高,這主要得益于內(nèi)地紛紛赴港企業(yè)上市。

一、百度、B站赴港上市

3月23日,百度在港交所二次掛牌上市,當天開盤價為每股254港元,較發(fā)行價252港元上漲0.79%,但盤中一度遭遇破發(fā),跌0.08%,收報252港元,與發(fā)行價持平,成交額37.02億港元,總市值7128.7億港元。

香港交易所宣布,百度集團上市后,同步推出百度集團期貨及期權,百度集團股份也于23日納入認可賣空指定證券名單,與百度集團股份相關的衍生權證將于3月24日掛牌。

根據(jù)招股書,此次百度全球公開發(fā)行股份共計9500萬股,在港發(fā)售股份數(shù)量為475萬股,國際發(fā)售股份數(shù)量為9025萬股。此前的3月22日,百度公告顯示,百度香港公開發(fā)售方獲112.01倍超額認購,接到近40萬份申請,募集資金凈額為236.8億港元。

同時,B站發(fā)行價敲定808港元,3月29日港交所掛牌上市。

2、B站上市

B站預計將于3月29日開始在香港聯(lián)交所主板以股票代號“9626”開始交易。

2021年3月23日,嗶哩嗶哩(以下簡稱“B站”)回港二次上市公開招股結束。港交所公告顯示,B站國際發(fā)售與香港公開發(fā)售的2500萬股公司Z類普通股(發(fā)售股份)的全球最終發(fā)售價均已確定,為每股發(fā)售股份808.00港元。

按上述發(fā)售價計算,B站本次全球發(fā)售所得款項總額(扣除包銷費及發(fā)售費用前)預期約為202億港元(假設超額配股權未獲行使)。

2018年,B站在美股上市時,發(fā)行價僅為11.5美元(約89.3港元)。僅3年時間,B站在港二次上市的發(fā)行價相當于當年在美股上市時的發(fā)行價的10倍。

正如某投資B站的投資者表示:B站是回港潮中難得的好項目,此前香港市場已經(jīng)給了另外一家視頻公司快手非常大的驚喜。

二、 為何這么多公司選擇赴港上市?

1、香港交易所:全球領先的IPO集資地

香港資本市場的市場化程度高,條理清晰,程序便捷,企業(yè)赴港IPO可預期性強;此外,企業(yè)選擇在香港上市,無論以直接融資、間接融資或以增發(fā)新股籌集資金,皆可透過資本市場進行。

2、穩(wěn)健的市場,市場流動性大

港交所通過滬港通及深港通,即香港-上海-深圳交易所之間的獨特合作,直接連接國際和中國內(nèi)地投資者,并且可通過各自交易所的交易和結算設施在彼此市場上交易2000多種證券。

在香港上市,無論直接融資(如:發(fā)行新股或債券等)、間接融資(如:銀行借貸)或以增發(fā)新股籌集資金的方式,皆可透過資本市場進行。

3、港交所持續(xù)實施各類優(yōu)化措施

港交所的自我優(yōu)化措施最典型且為其帶來了最直接的利益的措施是,2018年香港的《上市規(guī)則》的更新,為了吸引新興和創(chuàng)新產(chǎn)業(yè)公司,在規(guī)則中加入第8A, 第18A 和第19C章。

•第8A章:支持不同投票權公司上市

容許擁有不同投票權架構的公司上市,支持創(chuàng)新公司和有愿景的創(chuàng)業(yè)者的融資需求。

•第18A章:支持未有收益的生物科技公司上市

容許未能通過主板財務資格測試(未有收益)的生物科技公司上市,為早期生物科技公司進入資本市場提供機會。

•第19C章:支持第二上市

為尋求在香港作第二上市的合資格大中華及國際公司提供便利的第二上市渠道。

4、完善、國際化的監(jiān)管制度

高透明度和高效率的上市流程,使得企業(yè)赴港IPO容易獲得審批,對于能否上市也基本可以有預先的判斷,確定性強。此外,其健全有效的上市后監(jiān)管,對于任何不當行為都有既定的、有效流程及機制去處理,以保障發(fā)行人和股東的最大利益。

積聚的資金池、港交所上市制度改革以及中概股回歸,吸引了眾多企業(yè)選擇香港作為上市地。因此,如果您有赴港上市或選擇在香港二次上市的打算,一定要選擇正規(guī)的、持有牌照且具備專業(yè)知識的代理機構。點擊“ 閱讀原文” ,卓信企業(yè)竭誠為您服務!